更多風控建模、大數據分析等內容請關注公衆號《大數據風控的一點一滴》

BY 小石頭

一、Vintage

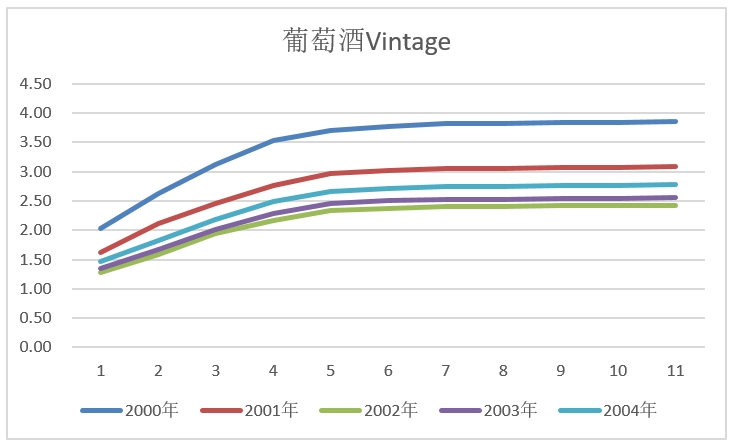

Vintage源於葡萄酒釀造,葡萄酒的品質會因葡萄生長的年份不同、氣候不同而不同。Vintage分析是指評估不同年份的葡萄酒的品質隨着窖藏時間的推移而發生的變化,並且窖藏一定年份後,葡萄酒的品質會趨於穩定。如下圖,2000年的葡萄酒品質最好,窖藏5年左右,葡萄酒品質會趨於穩定。

借鑑葡萄酒Vintage分析,信用分析領域不僅可以用它來評估客戶好壞充分暴露所需的時間,即成熟期,還可以用它分析不同時期風控策略的差異等。

一個客戶的好壞,需要經過若干個還款週期後才能充分暴露,如果表現期較短,有可能將一個不是很壞的客戶定義爲壞,也有可能將一個很壞的客戶定義爲好。比如一個客戶在開始的幾個週期內發生了逾期後將逾期還清,並且後面的週期不再發生逾期,若表現期較短會將此客戶定義爲壞;又比如一個客戶剛開始一直正常還款,但到後面發生了比較嚴重的逾期,若表現期較短會將此客戶定義爲好。另外,可以通過比較不同時間的貸款在相同週期的逾期表現,來分析不同時間的風控策略的差異、宏觀形勢的變化等。

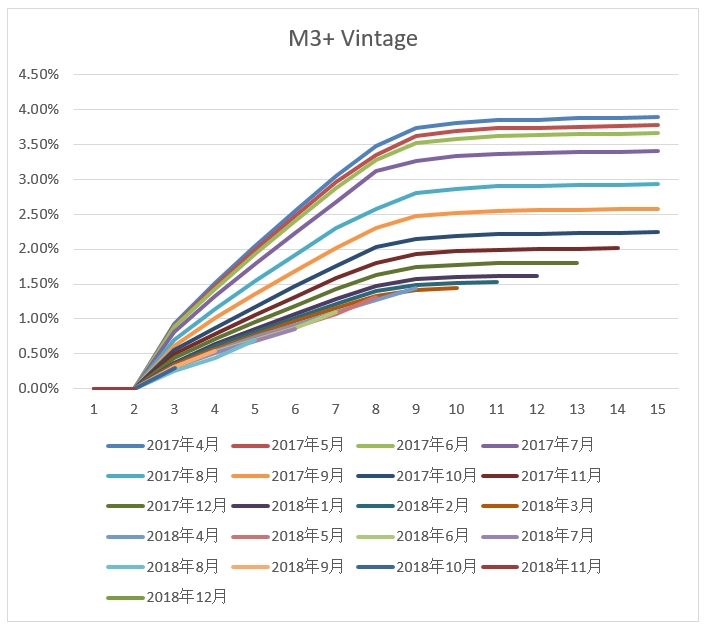

下圖爲2017年4月至2018年12月放款的M4+(即逾期91天以上)的Vintage圖和Vintage數據表,此圖統計的逾期用的是月末的逾期狀態(有些時候也可以使用歷史逾期狀態,一個客戶只要發生過M4+逾期,未來每個月都將該客戶記爲M4+逾期客戶),計算逾期率使用金額(也可使用筆數)。從圖中可以看出,不同月份放款的M4+在經過9個週期(9個月)後趨於穩定,也就是說成熟期是在9個週期。

從圖中還可以看出,資產質量不斷提升,2017年4月至6月的逾期率相對較高,從2017年7月開始逾期率發生較大程度的下降,有可能因爲前幾個月不斷優化風控策略所致。

二、滾動率

前面說的Vintage可以用於分析客戶表現的趨勢、穩定的時間等,對於客戶好壞程度的定義沒有涉及,而通過滾動率分析可以對客戶好壞程度進行定義。

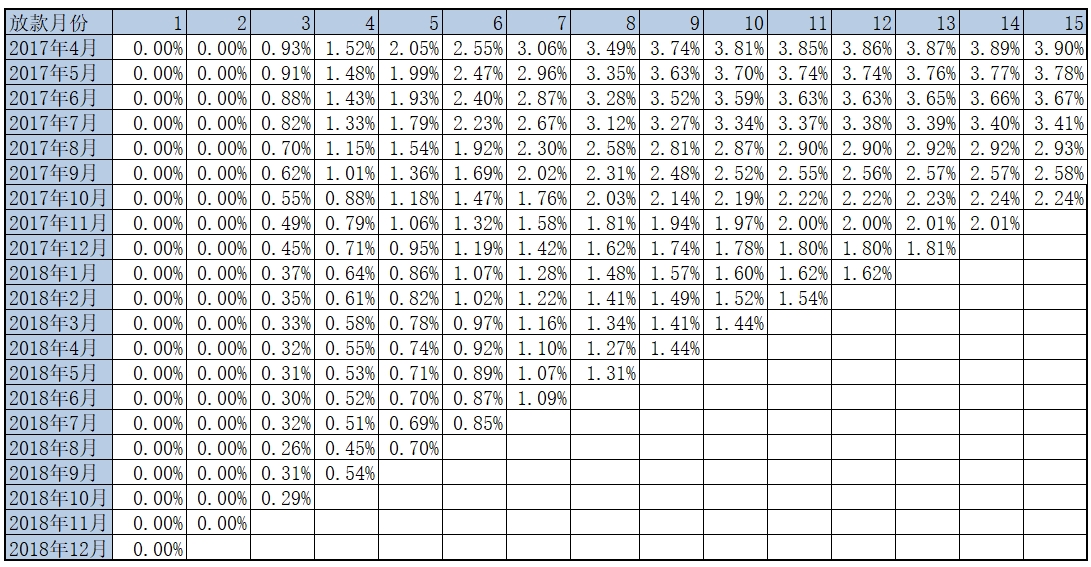

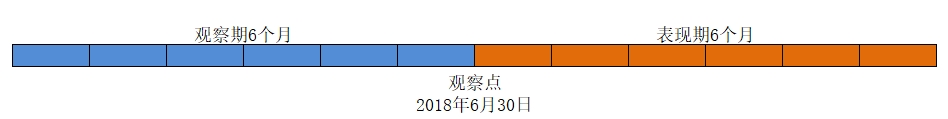

滾動率分析就是從某個觀察點之前的一段時間(稱爲觀察期)的最壞的狀態向觀察點之後的一段時間(稱爲表現期)的最壞狀態的發展變化情況,如下圖。

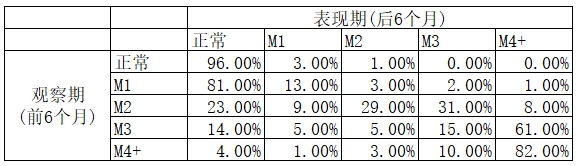

在觀察點2018年6月30日,取1萬個客戶,統計該1萬個客戶從觀察期到表現期的最大逾期的變化情況,如下表。

從該表可以看出:

1、正常的客戶,在未來6個月裏,有96%會保持正常狀態;

2、逾期1期的客戶,未來有81%會回到正常狀態,即從良率爲81%,有7%會惡化;

3、逾期2期的客戶,從良率爲23%,有39%會惡化;

4、逾期3期的客戶,從良率爲14%,有61%會惡化;

5、逾期4期及以上的客戶,從良率僅爲4%,有82%會繼續此狀態。

在對壞客戶進行定義時,應將壞客戶定義得儘可能壞,以與好客戶儘可能的區分開來,因此可以將逾期4期及以上的定義爲壞,而逾期2期和3期定義爲中度壞,逾期1期爲輕度壞。當然,在開發模型或規則時,還要結合樣本量,如果M1佔比較高,可以將M1劃爲好客戶,M4+爲壞客戶,M2和M3爲灰度客戶,從樣本中剔除;如果M1佔比很低,也可以將M1和M2、M3一起歸爲灰度客戶,從樣本中剔除。

三、Y變量的定義

Y變量即爲客戶好壞標籤變量,前面的Vintage分析和滾動率分析中已經說過一些,這裏做個總結。Y變量要結合滾動率分析和Vintage分析來定義,滾動率分析用於對客戶好壞程度進行定義,Vintage分析用於設置合適的表現期。定義Y變量可以分爲以下幾步:

1、進行滾動率分析,定義壞客戶,如上面所說的M4+爲壞客戶;

2、然後統計出M4+的Vintage數據表及Vintage圖,找出成熟期;

3、表現期大於成熟期的樣本可以用於建模,表現期小於成熟期的樣本無法準確定義Y變量,暫時捨棄。

當然,在實際應用中,根據業務需要,Y變量的定義可以靈活變通。比如在業務剛開展不久,表現期較短,此時無法根據上述方法定義Y變量,可以暫將逾期大於10天、15天或30天的客戶定義爲壞等等,然後隨着時間的推移不斷修正Y變量及模型。

四、遷移率

遷移率分析和滾動率分析比較像,都是分析客戶從某個狀態變爲其他狀態的發展變化情況,所不同的是,滾動率側重於分析客戶逾期程度的變化,所以在做滾動率分析時需要設置相對較長的觀察期和變現期;而遷移率側重於分析客戶狀態的發展變化路徑,如M0~M1,M1~M2,M2~M3等。

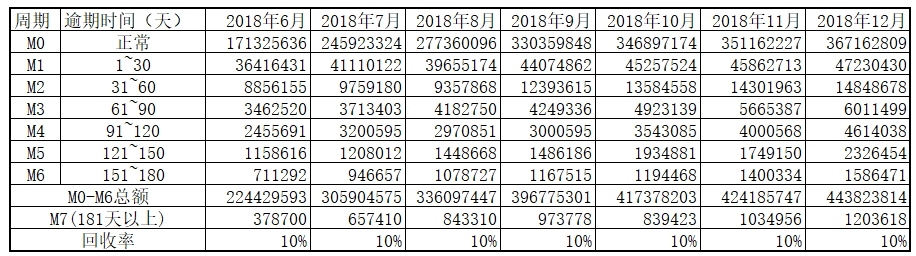

先統計2018年6月至2018年12月各逾期狀態的資產分佈情況,如下表。表中的回收率是指,假設每月末將M7的資產以10%的價格賣掉,即收回M7資產的10%。

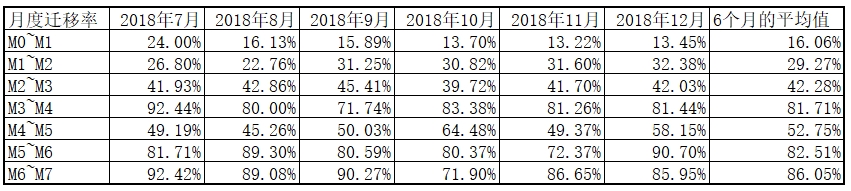

下面計算月度遷移率,比如,2018年7月底,M0~M1的遷移率爲41110122/171325636=24%,以此類推,得到如下表的遷移率。這裏遷移率的計算是以月爲時間顆粒度,當前也可以精細到以天爲顆粒度計算遷移率,然後計算平均值得出月度遷移率,但更細的顆粒度要求資產規模更大,如果資產規模較小會產生較大的誤差。值得注意的是,表中M3~M4的遷移率較高,應該是逾期超過90天,過了黃金催收期,所以逾期惡化程度較高,但M4~M5的遷移率突然降低了不少,有可能是委外催收起到了一定效果所致。

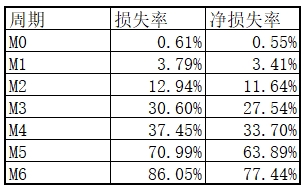

下面根據遷移路徑計算各逾期狀態的損失率,M0變爲M7的比例定義爲損失率等於16.06%*29.27%*42.28%*81.71%*52.75%*82.51%*86.05%=0.61%,因爲M7將以10%的價格收回,所以淨損失率等於0.61%*90%=0.55%,以此類推,得到各逾期狀態資產的損失率,如下表。

前面講到定義Y變量時,根據滾動率分析定義好壞的程度,其實這裏也可以根據遷移率得出的損失率來分析好壞的程度,並且還可以結合損失率與收益率,這裏不再贅述。

下面根據資產損失率計算2018年12月的資產預計損失,計算方法爲2018年12月M0~M6各資產乘以對應的淨損失率,然後求和,即等於367162809*0.55%+47230430*3.41%+14848678*11.64%+6011499*27.54%+4614038*33.70%+2326454*63.89%+1586471*77.44%=11273470。所以2018年12月撥備金額爲11273470,佔總資產的比例爲11273470/443823814=2.54%,即撥備率爲2.54%。

注:文中數據非真實數據,而是爲了說明問題而生成的數據